Смесь по возрасту ребенка: как выбрать правильную?

Классификация молочных смесей по возрасту основана на изменении потребностей ребенка в процессе роста и развития. Насколько велика разница между смесями для новорожденных и подросших малышей, когда давать ту или иную формулу и как с ними связана адаптированность, рассказывает врач-педиатр Екатерина Борисовна Булавина.

— Екатерина Борисовна, почему производители изготавливают разные смеси для детей разного возраста?

— Производство детских смесей основано на свойствах грудного молока, состав которого меняется на протяжении всего периода лактации и во многом зависит от энергетических потребностей ребенка, состояния здоровья материи, ее психоэмоционального состояния, полноценности рациона и многих других факторов.

Как меняется грудное молоко с возрастом ребенка

Первые 3-5 дней лактации ребенок получает молозиво |

|

В следующие 3-4 недели мама кормит младенца переходным молоком |

|

После вырабатывается зрелое молоко |

|

Грудное молоко после 3 месяцев лактации |

|

Естественное завершение лактации в возрасте 2-3 лет, иногда 4 лет |

|

— Современные детские смеси также разрабатываются исходя из физиологических потребностей ребенка. Заменить молозиво крайне сложно, но производители детского питания стараются максимально адаптировать смесь под потребности ребенка от 0 до 6 месяцев, от 6 до 12 месяцев, а также создают преформулы для недоношенных детей и последующие формулы для детей после года.

— Чем отличаются смеси для детей разного возраста и что такое формула детской смеси?

— Под формулой понимают состав детской смеси, соответствующий определенному стандарту. Каждая формула имеет свой номер согласно конкретному возрастному периоду.

Каждая формула имеет свой номер согласно конкретному возрастному периоду.

Классификация молочных смесей по возрасту

Стартовые смеси, или формулы «1», — на первое полугодие, с 0 до 6 месяцев | Детские смеси от 0 возраста адаптированы по составу к зрелому материнскому молоку, но, к сожалению, не могут заменить ценное молозиво. Поэтому очень важно раннее прикладывание малыша к груди уже в родзале и кормление молозивом в первые дни. |

Последующие смеси, или формулы «2», — на второе полугодие, с 6 до 12 месяцев | Отличаются меньшим содержанием белка, но большей калорийностью за счет жирового и углеводного компонентов, содержат больше витаминов и минеральных веществ, что соответствует потребностям подрастающего ребенка. |

Последующие смеси (детское молочко), или формулы «3», — с 1 года до 3 лет | Используются как дополнительный источник белка, кальция, фосфора, витаминов группы B, железа и других важных микроэлементов, полиненасыщенных жирных кислот. |

Смеси для недоношенных малышей, или преформулы, — для малышей с экстремально низкой массой тела | Отличаются высоким содержанием белков, жиров и углеводов, некоторых микроэлементов, например, железа, кальция, витамина D, а также высокой калорийностью и сниженным содержанием лактозы. |

— Такая возрастная классификация смесей соответствует физиологическим потребностям ребенка на разных этапах развития. И она едина для всех производителей, а уже внутри каждой формулы возможны вариации в соответствии с решением конкретной проблемы. Например, выпускаются гипоаллергенные, кисломолочные, безлактозные, антирефлюксные и другие смеси.

— Можно ли давать смесь не по возрасту?

— Очень важно кормить ребенка смесью, соответствующей его возрасту. Неправильно подобранная смесь может спровоцировать развитие серьезных заболеваний у младенца.

- Состав первой формулы учитывает физиологическую незрелость желудочно-кишечного тракта новорожденного.

Вторая формула для него не подойдет ни по калорийности, ни по качественному составу из-за высокой нагрузки на ЖКТ и почки.

Вторая формула для него не подойдет ни по калорийности, ни по качественному составу из-за высокой нагрузки на ЖКТ и почки. - Вскармливание первой формулой ребенка старше шести месяцев так же нежелательно: состав второй формулы более подходящий для данного возраста. Например, увеличено количество белка для гармоничного роста малыша.

Признаки нарушений, которые могут возникать, если дать смесь не по возрасту:

- аномальные — слишком маленькие или слишком большие — прибавки в весе;

- отставание в психомоторном развитии;

- вялость, апатичность, незаинтересованность происходящим вокруг;

- проблемы с желудочно-кишечным трактом — колики, срыгивания, боль, запоры или поносы, примеси слизи, прожилки крови в стуле.

— Екатерина Борисовна, можно ли переводить ребенка на новую формулу самостоятельно, без консультации с врачом?

— При переходе на новую формулу по возрасту здоровому ребенку консультация специалиста необязательна. Малышу, у которого есть проблемы с пищеварением, низкие прибавки веса, признаки аллергии или другой патологии, смену смеси стоит обсудить с педиатром. Возможно, потребуется смесь другого типа и от другого производителя, чтобы решить конкретные проблемы со здоровьем малыша. Например, подобрать гипоаллергенную или гидролизованную смесь ребенку-аллергику.

Малышу, у которого есть проблемы с пищеварением, низкие прибавки веса, признаки аллергии или другой патологии, смену смеси стоит обсудить с педиатром. Возможно, потребуется смесь другого типа и от другого производителя, чтобы решить конкретные проблемы со здоровьем малыша. Например, подобрать гипоаллергенную или гидролизованную смесь ребенку-аллергику.

Если ребенок хорошо переносит смесь начальной формулы, то при переходе на вторую формулу лучше выбрать смесь того же производителя. Смена смеси внутри одного бренда переносится легче.

— Как переходить на новую формулу: резко или постепенно?

— Переход на новую смесь по возрасту осуществляется постепенно для малышей как на искусственном, так и на смешанном вскармливании. Для начала вводят 10 мл новой смеси в первое кормление и наблюдают за состоянием малыша в течение дня. При нормальной реакции организма постепенно доводят объем смеси до суточной нормы. Существуют разные схемы:

|

|

— Что делать родителям, если ребенок отказывается от новой смеси?

— Изначально следует убедиться, что отказ от смеси не связан с состоянием здоровья малыша. Возможно, у него режутся зубки, он заболевает или его беспокоит живот. Тогда отказ вполне объясним и введение новой смеси можно отложить на некоторое время.

Если со здоровьем все в порядке, то нужно мягко, но настойчиво предлагать новое питание, соблюдая рекомендуемые интервалы между кормлениями, чтобы малыш успел проголодаться. Еще ни один ребенок добровольно голодом себя не заморил. В случае категоричного отказа малыша необходима консультация педиатра для возможного подбора другой смеси.

— Поговорим про адаптированные смеси для раннего возраста. В чем их особенности и преимущества?

В чем их особенности и преимущества?

— К адаптированным молочным смесям относятся те, состав которых минимально отличается от состава женского грудного молока. Они готовятся на основе коровьего и козьего молока, но конечный продукт значительно отличается от исходного сырья.

Адаптированные молочные смеси

Белковый компонент | Адаптирован за счет:

|

Жировой компонент | Жиры цельного молока частично заменяются растительными маслами, за счет чего адаптированные смеси обогащаются полиненасыщенными жирными кислотами, а также Омега-3, -6 в оптимальном соотношении. |

Углеводный компонент | Содержание углеводов в животном молоке меньше, поэтому смесь дополнительно обогащают лактозой, а также такими важными веществами, как олигосахариды в соответствии с физиологическими потребностями младенца. |

Частично адаптированные молочные смеси

— После года возможно добавление в рацион ребенка частично адаптированной смеси, так как организм уже готов к ее усвоению. Основными отличиями смеси для детей старше года считаются наличие большего количества белка казеина, сахарозы, менее строгие требования к жировому составу. В остальном она повторяет состав смесей до года и так же обогащена дополнительными компонентами, витаминами, минералами в соответствии с физиологическими потребностями ребенка.

Неадаптированные продукты детского питания

— Вскармливание ребенка первого года жизни неадаптированными продуктами в виде цельного коровьего или козьего молока недопустимо. Цельное молоко содержит больше белка и некоторых минеральных веществ, чем грудное молоко, что вызывает чрезмерную нагрузку на незрелые почки и провоцирует метаболические изменения в организме младенца. Возникают колиты, запоры, поносы, срыгивания, почки работают неправильно и выводят полезные микроэлементы, которые так необходимы ребенку. Белки цельного молока способны вызывать аллергические реакции. Также в коровьем молоке слишком много кальция и фосфора, что создает дополнительную нагрузку на органы выделения. А вот железа в нем недостаточно. Дети, вскормленные неадаптированными смесями, обычно страдают анемиями.

Цельное молоко содержит больше белка и некоторых минеральных веществ, чем грудное молоко, что вызывает чрезмерную нагрузку на незрелые почки и провоцирует метаболические изменения в организме младенца. Возникают колиты, запоры, поносы, срыгивания, почки работают неправильно и выводят полезные микроэлементы, которые так необходимы ребенку. Белки цельного молока способны вызывать аллергические реакции. Также в коровьем молоке слишком много кальция и фосфора, что создает дополнительную нагрузку на органы выделения. А вот железа в нем недостаточно. Дети, вскормленные неадаптированными смесями, обычно страдают анемиями.

По питательной ценности козье молоко близко к коровьему, но в нем больше полиненасыщенных жирных кислот и выше содержание жирных кислот со средней длиной цепи, которые намного легче усваиваются организмом. Однако в нем недостаточно фолиевой кислоты, что скомпенсировано в составе адаптированных смесей.

Читайте также: о том, что выбрать для детского питания, цельное молоко или адаптированные смеси.

— Как выбрать лучшую детскую смесь?

— Перед введением детской смеси практически каждая мама старается досконально изучить этот вопрос, чтобы не навредить своему малышу. И, конечно, помощь врача, который знает ребенка с рождения, здесь бесценна.

Выбор основан на трех основных составляющих:

- Рекомендациях врача по здоровью и возрасту ребенка.

- Количественном и качественном составе смеси.

- Правильном использовании смеси.

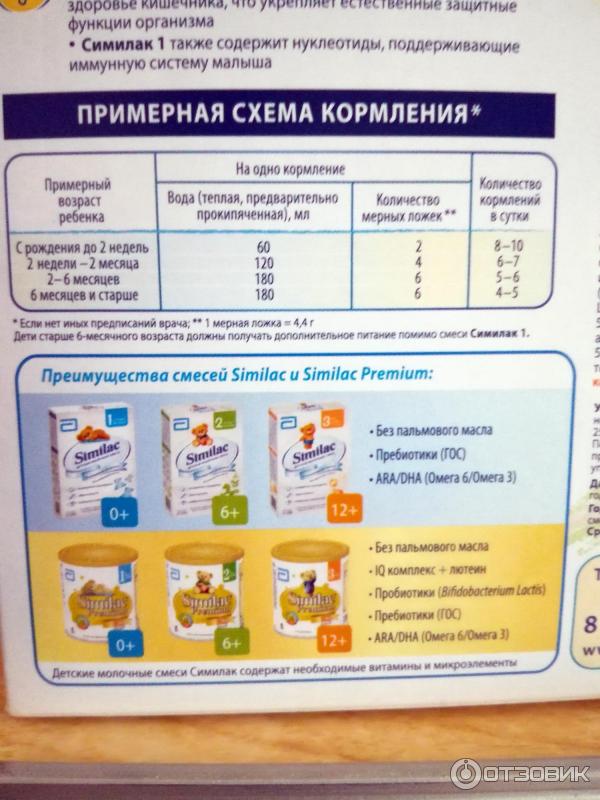

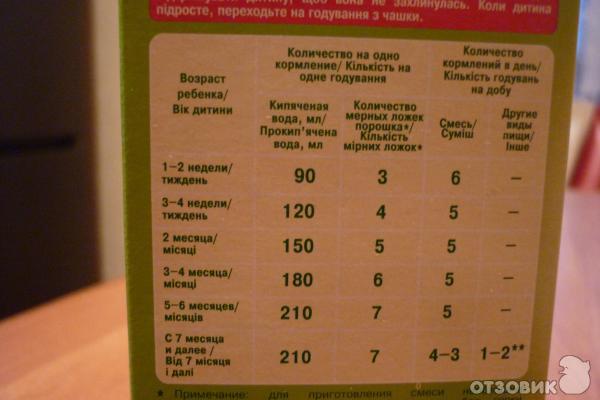

Все производители указывают на упаковке цифры формул «1», «2», «3» в соответствии с потребностями ребенка, а также возраст и способ приготовления смеси. Ни в коем случае нельзя нарушать концентрацию и готовить более густую смесь первой формулы малышам старше шести месяцев или же, наоборот, недопустимо покупать смесь с маркировкой «2» маловесному новорожденному ребенку, чтобы он лучше набирал вес.

Важные характеристики адаптированной смеси

- Деминерализованная молочная сыворотка.

- Содержание белка — не более 1,3-1,4 г/л для малышей с рождения и до 1,8-2 г/л для детей старше шести месяцев.

- Соотношение сывороточного белка и казеина — 60:40 в смесях для вскармливания в первом полугодии и 50:50 в смесях для вскармливания во втором полугодии.

- Желательно наличие L-карнитина, нуклеотидов, пре- и пробиотиков.

— Чем молочные смеси МАМАКО® Premium отличаются друг от друга?

— Линейка этих смесей представлена тремя формулами, которые имеют адаптированный состав согласно возрастным потребностям ребенка.

«1» формула | «2» формула | «3» формула | |

Белки, г/100 мл | 1,35 | 1,5 | 2 |

Жиры, г/100 мл | 3,4 | 3,2 | 3 |

Углеводы, г/100 мл | 7,97 | 8 | 8 |

Соотношение сывороточных белков и казеина | 60:40 | 50:50 | 20:80 |

«1» формула | |||

Белки, г/100 мл — 1,35 | Жиры, г/100 мл — 3,4 | Углеводы, г/100 мл — 7,97 | Соотношение сывороточных белков и казеина — 60:40 |

«2» формула | |||

Белки, г/100 мл — 1,5 | Жиры, г/100 мл — 3,2 | Углеводы, г/100 мл — 8 | Соотношение сывороточных белков и казеина — 50:50 |

«3» формула | |||

Белки, г/100 мл — 2 | Жиры, г/100 мл — 3 | Углеводы, г/100 мл — 8 | Соотношение сывороточных белков и казеина — 20:80 |

— Стоит отметить, что жировой компонент козьих смесей играет важную роль в становлении зрения и иммунной системы. И очень важно обогащение смеси докозагексаеновой (DHA) и арахидоновой (ARA) кислотами — их поступление с пищей очень ценно для организма малыша. Содержание таких жирных кислот в смесях МАМАКО® Premium разных формул от «1» к «3» также немного снижается, так как с 4-6 месяцев ребенок уже получает прикорм и другие растительные масла, которые могут служить источником полиненасыщенных жирных кислот.

И очень важно обогащение смеси докозагексаеновой (DHA) и арахидоновой (ARA) кислотами — их поступление с пищей очень ценно для организма малыша. Содержание таких жирных кислот в смесях МАМАКО® Premium разных формул от «1» к «3» также немного снижается, так как с 4-6 месяцев ребенок уже получает прикорм и другие растительные масла, которые могут служить источником полиненасыщенных жирных кислот.

Кроме того, все формулы дополнительно обогащены:

- Лютеином — необходим для правильного формирования органов зрения. Он обладает антиоксидантной активностью и защищает сетчатку глаза от вредного воздействия ультрафиолетовых лучей.

- Олигосахаридами — эти углеводы служат питательной средой для роста полезной микрофлоры, способствуют комфортному пищеварению малыша, препятствуют возникновению запоров.

- Пробиотиками — бифидобактерии препятствуют росту условно-патогенной флоры, положительно влияют на формирование собственной микробиоты и, как следствие, способствуют комфортному пищеварению.

- Нуклеотидами, L-карнитином, таурином, витаминами и минералами в соответствии с возрастными потребностями.

Современные достижения науки в области нутрициологии и педиатрии позволяют производителям детского питания создавать продукты, максимально адаптированные по своему составу к составу грудного молока. Один из способов адаптации — разделение смесей на формулы в соответствии с физиологическими потребностями ребенка каждого возрастного периода. Очень важно соблюдение рекомендаций при вскармливании ребенка смесью по возрасту. Неподходящая смесь может привести к развитию патологических состояний у младенца. Для гармоничного роста и развития ребенка первого года жизни необходимо вскармливание адаптированными по возрасту, а значит, и по макро-и микроэлементному составу молочными смесями.

Врач-педиатр

Екатерина Борисовна Булавина

*Идеальным питанием для грудного ребенка является молоко матери. ВОЗ рекомендует исключительно грудное вскармливание в первые 6 мес.![]() МАМАКО® поддерживает данную рекомендацию. Перед введением в рацион малыша новых продуктов проконсультируйтесь со специалистом.

МАМАКО® поддерживает данную рекомендацию. Перед введением в рацион малыша новых продуктов проконсультируйтесь со специалистом.

Рекомендации по возрасту малыша

Заменители грудного молока (ЗГМ)-адаптированные молочные смеси

Рекомендации по использованию смесей (Excel)

ЗГМ максимально приближены по составу к грудному молоку, соответственно возрасту ребенка..

!!! Перевод с грудного молока на смешанное вскармливание проводится постепенно в течении недели. Перевод с одной смеси на другую так же проводится постепенно.

!!! Если питание ребенка состоит из нескольких типов смесей, например, стандартной и антирефлюксной или кисломолочной, то желательно, чтобы эти смеси являлись продуктами одного производителя-торговой марки.

В состав входят:

- белки — белки молочной сыворотки, которые лучше усваиваются;

- жиры — частичная или полная замена молочного жира на смесь натуральных растительных масел (подсолнечного, кукурузного, кокосового, пальмового и тд).

- лецитин — это природный эмульгатор, который необходим для лучшего усвоения жира, способствует «растворению» жиров в просвете кишечника;

- карнитин — имеет витаминоподобное действие, улучшающее окисление жиров в клетках;

- углеводы — это лактоза (молочный сахар) и мальтодекстрин, представляющий продукт частичного расщепления крахмала, но он значительно легче, чем крахмал. Он всасывается с первых дней жизни и обеспечивает более длительную насыщаемость. Сахарозу в современные молочные смеси вводить запрещено;

- таурин — им обогащены все заменители грудного молока. В женском молоке он присутствует в свободном виде. Таурин необходим, главным образом, в первые месяцы жизни ребенка для построения сетчатки глаза, тканей головного мозга, переваривания и всасывания младенцами жиров.

Адаптированные молочные смеси содержат все витамины, минеральные соли и микроэлементы, в том числе йод, железо, селен, необходимые для нормального роста и развития ребенка. Их соотношение сбалансировано и обеспечивает максимальное усвоение организмом.

Их соотношение сбалансировано и обеспечивает максимальное усвоение организмом.

Стандарные молочные смеси (для здоровых детей):

1-ая формула — начальная (для детей с 0 до 5-6 месяцев). Содержание белка 1,4-1,6г/100 мл готовой смеси. Соотношение альбуминовой(сывороточной)-легко усвояемой, но менее сытной, и казеиновой-более сытной, но с меньшими свойствами усвояемости, фракции белкового компонента 60:40;

2-ая формула — для детей с 5-6 месяцев до 8-12 месяцев. Содержание белка более высокое: 1,6-1,8г/100 мл готовой смеси. Соотношение альбуминовой(сывороточной) и казеиновой фракции белкового компонента изменяется 40:60. Больше углеводов, чем в 1-ой формуле;

Универсальные смеси с 0 до 12 месяцев. В них соотношение альбуминовой (сывороточной) и казеновой фракции белкового компонента 50:50, содержание углеводов (и, соответственно, энергетическая ценность, питательность) несколько выше. Жировой компонент этих смесей состоит из растительных жиров или смеси растительных масел и молочного жира.

Антирефлюксные смеси — при синдроме срыгивания

Причин возникновения синдрома срыгивания может быть несколько: гастрорефлюкс, ППНС, попадание воздуха из соски. Поэтому перед введением в питание ребенка антирефлюксной смеси необходимо посоветоваться с педиатором.

В этих смесях используются загустители. Они бывают 2 типов: рисовый крахмал и камедь бобов рожкового дерева (для средней и тяжелой степени рефлюкса). Смесью с содержанием рисового крахмала можно заменять все кормления.

!!! Смесь с камедью бобов нужно сочетать с другими не антирефлюксными смесями, иначе произойдет срыв стула ребенка. Возможно совмещение в одном кормлении.

!!! Антирефлюксные смеси нельзя хранить в разведенном виде, они готовятся непосредственно перед началом кормления.

«Нутрилон комфорт» используется и при срыгивании, и при коликах, и при проблемах пищеварения, но в нем !!! белок частично расщеплен и смесь имеет горьковатый вкус.

Смеси при запорах

Рекомендуются антирефлюксные смеси с содержанием камеди бобов рожкового дерева или любые смеси, применяемые при дисбактериозе.

!!! Необходима консультация педиатора, так как причиной запоров могут быть проблемы перистальтики, и применение этих смесей может усугубить ситуацию.

Кисломолочные смеси и смеси с пробиотиками — при дисбактериозе.

В составе используются закваски бифидобактерий, лактобактерий, термофильных стрептококов, кефирных грибов. Они проходят адаптацию для грудных детей.

!!! Нельзя этими смесями заменять все кормления. Кисломолочные смеси могут составлять лишь 30-50% питания. В одном кормлении нельзя смешивать кисломолочную и другие смеси.

Безлактозные и низколактозные смеси-применяются при полной или частичной лактозной недостаточности, диарее.

Используются при недостатке лактазы-фермента, необходимого для расщепления лактозы.

Смеси для недоношенных и маловесных детей (0-ая формула).

Имеют большое содержание белка до 2г/100мл готовой смеси. В углеводном компоненте снижено количество лактозы. Жировой компонент содержит частично расщепленные жиры-среднецепочечные триглицериды. Соотношение альбуминовой (сывороточной) и казеиновой фракции белкового компонента 60:40.

Смеси при пищевой аллергии

Профилактические гидролизаторы –при легкой форме и профилактике аллергии.

Лечебные гидролизаторы применяются при ярко выраженных и тяжелых степенях аллергии, непереносимости молочного белка, сои, лактозы.

!!! Имеют горький вкус и неприятный запах, так как в них белки расщеплены до аминокислот, жиры-до среднецепочечных триглицеридов.

Соевые смеси применяются при непереносимости белка, лактозной недостаточности

Смеси для детей после года — 3-ья формула.

3-ья формула — для детей от 1 года до 3 лет. В этих смесях снижена аллергичность белков, адаптирован жировой компонент, повышено содержание углеводов, специальный витаминный, минеральный, аминокислотный состав, адаптированный для возрастных потребностей организма.

В этих смесях снижена аллергичность белков, адаптирован жировой компонент, повышено содержание углеводов, специальный витаминный, минеральный, аминокислотный состав, адаптированный для возрастных потребностей организма.

Смеси для беременных и кормящих матерей.

«Фемилак» — это сбалансированный продукт для дополнительного питания женщин. Содержит обезжиренное молоко, молочный жир, сухую деминирализированную сыворотку, мальтодекстрин, лактозу, растительные масла, минеральные вещества, витамины, холин, инозит, таурин. Не содержит сахарозы, без ароматизаторов и усилителей вкуса, обогащен сывороточным белком, ПНЖК. Рекомендуется применять 1 стакан в день, одной пачки в 400 гр хватает на 9-10 дней.

Прикорм (баночное питание-соки и пюре, каши)

Несколько правил ввода прикорма

- Новое блюдо начинают вводить с малых порций 0,5-1 ч.л., увеличивая в течении 1-2 недель до возрастного количества. Необходимо наблюдать за малышом: если появляется беспокойство, разжиженный стул, изменения на коже, то от этого продукта следует воздержаться.

- Нельзя вводить несколько новых блюд одновременно. Для того, чтобы ребенок мог привыкнуть к новому продукту, требуется около 2-х недель, после чего рацион малыша можно пополнить следующим блюдом.

- Любую новую «серию» следует начинать с моно-продуктов и очень осторожно переходить к многокомпонентным составам.

- Перед использованием необходимо проверить герметичность баночки: баночка с крышкой должна открываться с хлопком.

- Подогревать детские консервы необходимо на водяной бане или, переложив в соответсвующую посуду, в микроволновой печи. Не стоит перегревать, так как это приведет к разрушению полезных веществ, необходимых для роста малыша.

- После вскрытия детские консервы могут храниться в холодильнике 24-48 часов. Если вскрыта жестяная баночка, то не использованную порцию для хранения необходимо переложить в стеклянную посуду, так как жесть окисляется под воздействием кислорода, и продукты окисления могут попасть в детское питание.

Возрастные рекомендации по введению прикорма.

С 4 месяцев-фруктовый сок

Первым в рацион ребенка целесообразно вводить яблочный сок, который характеризуется относительно низкой кислотностью и невысокой потенциальной аллергенностью. Затем можно рекомендовать сливовый, абрикосовый, персиковый, малиновый, вишневый, черносмородиновый, банановый соки.

Такие соки, как апельсиновый, мандариновый, клубничный принадлежат к числу продуктов с высокой потенциальной аллергенностью. Их следует давать не ранее 8 месяцев с индивидуальным подходом. Это относится и к сокам из тропических и других экзотических фруктов (манго, гуава, папайя и др). Смешанные соки рекомендуется вводить детям с 6-7 месяцев.

С 4,5 месяцев-фруктовое пюре.

Оно вводится через 2-3 недели после введения в рацион малыша фруктовых соков. Так же вводятся сначала однокомпонентные пюре с 0,5-1 ч.л., увеличивая порцию до возрастной в течении 1-2 недель.

С 5 месяцев-овощное пюре

Введение овощного прикорма следует начинать с одного вида овощей (кабачки), переходя потом к смеси овощей с постепенным расширением ассортимента и введением в рацион цветной капусты, тыквы, белокочанной капусты, моркови, томатов, зеленого горошка.

С 6 месяцев рекомендуется вводить злаковые каши.

Первая каша должна быть безмолочной, без сахара, без глютена-белка, который содержится в злаках. Безглютеновые злаки: рис, гречневая и кукурузная мука. Глютен содержится во ржи, ячмене, пшенице, овсе.

С 7 месяцев можно вводить мясо.

Начинать необходимо с мясного пюре, потом оно заменяется на фрикадельки (с 8-9 мес) и паровые котлеты (к концу первого года жизни).

Мясо-это источник железа и белка.

С 8-9 месяцев можно рекомендовать рыбу

Рыбу рекомендуется давать 1-2 раза в неделю. Рыба-источник кальция, фосфора и белка.

Примерный рацион питания ребенка от 4 до 12 месяцев

4 месяца

06.00 Грудное молоко или смесь 150 мл (Нан, Нутрилак, Нутрилон, Нестожен, Семпер, Симилак, Фрисо, Хипп, Беллакт, Малютка, Нэнни, Беби, Кабрита, Винни)

09.30 Каша безмолочная безглютеновая, соответствующая возрасту Малыша (рисовая или гречневая) 10-20 г, грудное молоко или смесь 120 мл, фруктовое или овощное пюре пюре, соответствующее возрасту Малыша 10-20 г

13.00 Грудное молоко или смесь 150 мл

16.30 Грудное молоко или смесь 150 мл

20.00 Грудное молоко или смесь 150 мл

23.30 Грудное молоко или смесь 150 мл

5 месяцев

06.00 Грудное молоко или смесь 180 мл (Нан, Нутрилак, Нутрилон, Нестожен, Семпер, Симилак, Фрисо, Хипп, Беллакт, Малютка, Нэнни, Беби, Кабрита, Винни)

10.00 Каша 120 — 130 г, соответствующая возрасту Малыша Фруктовое или овощное пюре 40 г, соответствующее возрасту Малыша

14.00 Овощное пюре 10-20 г (начало введения прикорма), соответствующее возрасту Малыша, Грудное молоко или смесь 160 мл, Сок 50 мл

18. 00 Грудное молоко или смесь 180 мл21.00 Грудное молоко или смесь 180 мл

00 Грудное молоко или смесь 180 мл21.00 Грудное молоко или смесь 180 мл

24.00 Грудное молоко или смесь 180 мл

6 месяцев

06.00 Грудное молоко или смесь 180 мл (Нан, Нутрилак, Нутрилон, Нестожен, Семпер, Симилак, Фрисо, Хипп, Беллакт, Малютка, Нэнни, Беби, Кабрита, Винни)

10.00 Каша 150 г, Фруктовое пюре 60 г , соответствующие возрасту Малыша

14.00 Овощное пюре 150 г, Мясное пюре 5-30 г, Сок 60 мл, соответствующие возрасту Малыша

18.00 Творог 30 г или пюре фруктовое с творогом, Грудное молоко или смесь 150 мл, соответствующие возрасту Малыша

22.00 Грудное молоко, или смесь, или жидкая вечерняя кашка 180 мл

7 месяцев

06.00 Грудное молоко или смесь 200 мл (Нан, Нутрилак, Нутрилон, Нестожен, Семпер, Симилак, Фрисо, Хипп, Беллакт, Малютка, Нэнни, Беби, Кабрита, Винни)

10.00 Каша 150 г, Фруктовое пюре 50 г , Сответствующие возрасту Малыша

14.00 Овощное пюре 170 г, Мясное пюре 40 г, Сок 70 мл

18. 00 Творог 40 г, Фруктовое пюре, Грудное молоко или смесь 160 мл

00 Творог 40 г, Фруктовое пюре, Грудное молоко или смесь 160 мл

22.00 Грудное молоко, или смесь, или жидкая вечерняя кашка 200 мл

8 месяцев

06.00 Грудное молоко или смесь 200 мл (Нан, Нутрилак, Нутрилон, Нестожен, Семпер, Симилак, Фрисо, Хипп, Беллакт, Малютка, Нэнни, Беби, Кабрита, Винни)

10.00 Каша 180 г, Фруктовое пюре 50 г , соответствующие возрасту Малыша

14.00 Овощное пюре 180 г, Мясное пюре «50 г, Сок 80 мл соответствующие возрасту Малыша

18.00 Творог 40 г, Фруктовое пюре 30 г, Кисломолочный напиток 150 мл, соответствующие возрасту Малыша

22.00 Грудное молоко, или смесь, или жидкая вечерняя кашка 200 мл

9-12 месяцев

06.00 Грудное молоко или смесь 200 мл (Нан, Нутрилак, Нутрилон, Нестожен, Семпер, Симилак, Фрисо, Хипп, Беллакт, Малютка, Нэнни, Беби, Кабрита, Винни)

10.00 Каша 200 г, Фруктовое пюре 50 г, соответствующие возрасту Малыша

14.00 Овощное пюре 200 г, Мясное пюре 60-70 г,, Сок 90-100 мл, соответствующие возрасту Малыша

18. 00 Творог 50 г, Фруктовое пюре 50 г, Кисломолочный напиток 150 мл

00 Творог 50 г, Фруктовое пюре 50 г, Кисломолочный напиток 150 мл

22.00 Грудное молоко, или смесь, или жидкая вечерняя кашка 200 мл соответствующие возрасту Малыша

Отличия детских смесей для детей разного возраста

Каждая формула детской смеси соответствует определенному возрасту ребенка, для идентификации производители наносят на упаковку цифровую маркировку. Чем отличаются смеси в баночках, пронумерованных «1», «2» и «3», и с какими проблемами могут столкнуться родители, которые кормят малышей смесями, не подходящими им по возрасту, рассказывает Полина Александровна Кизино, врач-педиатр, консультант проекта SMART-МАМА.

— Полина Александровна, что означают номера на баночках детских смесей?

— В каждом возрасте свои пищевые потребности, то есть потребности в энергетических и прочих компонентах у 2-месячного и 1,5-годовалого ребенка разные. Меняется с возрастом и питание:

- новорожденный получает только молочное питание;

- ребенок четырех-шести месяцев в дополнение к молочному питанию начинает получать прикорм;

- ближе к году основным источником питательных веществ будет прикорм, а не молоко или смесь, хотя они остаются в рационе.

Смеси изготавливаются таким образом, чтобы максимально удовлетворять потребности ребенка в каждом возрасте.

Номера на баночках со смесями — это универсальная система нумерации возрастных периодов. Обычно в линейке представлены смеси с маркировкой 1 и 2 либо 1, 2 и 3. Чем меньше цифра, тем младше возраст, для которого подходит заменитель грудного молока.

- формула детской смеси 1 — с 0 до 6 месяцев;

- формула детской смеси 2 — с 6 до 12 месяцев;

- формула детской смеси 3 — с 12 месяцев.

Если производитель предлагает третью формулу и ребенок продолжает употреблять молочное питание, то примерно в год нужно вторую формулу поменять на третью.

— Как правильно подобрать формулу?

— Важно, чтобы формула подходила по возрасту конкретному ребенку. Маме непросто разобраться в составе детских смесей и оценить, насколько они соответствуют возрастным потребностям ее малыша. Поэтому лучше обращаться для подбора смеси к педиатру.

Общие обязательные показатели для всех формул детских смесей

| Калории | Смеси первой ступени чуть более калорийные, потому что наиболее интенсивный рост и максимальный набор веса идет в первые месяцы жизни, соответственно потребность в энергии у малыша больше, чем у годовалого ребенка. |

| Белки, жиры, углеводы | По мере роста ребенка в формуле увеличивается концентрация белка, но уменьшается количество жиров. Количество углеводов изменяется незначительно, но даже на небольшие изменения стоит обращать внимание. |

| Витамины, минералы | Набор минеральных веществ примерно одинаков в каждой формуле, но их концентрация может быть разной. |

— Особое внимание хочется обратить на белковый состав смеси, поскольку трудности с ее усвоением возникают чаще именно из-за белка молока. В чем его опасность?

— В женском грудном молоке больше сывороточного белка, чем казеина. Смесь же делается на основе животного молока, в котором пропорции белка другие, нежели в грудном молоке. И если ребенку дать неадаптированную смесь с таким же содержанием белка, как в животном молоке, или цельное молоко, то его организму будет сложно с ними справиться и переварить. Начнутся проблемы с пищеварением, нарушения стула: часть белка не будет усваиваться в силу того, что маленький организм настроен на другой белковый состав.

И если ребенку дать неадаптированную смесь с таким же содержанием белка, как в животном молоке, или цельное молоко, то его организму будет сложно с ними справиться и переварить. Начнутся проблемы с пищеварением, нарушения стула: часть белка не будет усваиваться в силу того, что маленький организм настроен на другой белковый состав.

Чтобы молочный белок хорошо усваивался, его адаптируют под возможности пищеварения ребенка в разные месяцы его развития. Например, в детские смеси из козьего молока для лучшего усвоения белка добавляют сыворотку. Козья сыворотка насыщает питание для малышей легким сывороточным белком.

| Формула 1 — детская смесь с рождения: максимально адаптирована к составу женского грудного молока. | Формула 2 — детская смесь с 6 месяцев: адаптирована, но казеина в ней больше, чем в начальной формуле. | Формула 3 — детская смесь с 12 месяцев: соотношение белка примерно как в обычных молочных продуктах, так как дети к году уже пробуют их и готовы справляться с таким составом. |

— Помимо основных компонентов, детские смеси содержат дополнительные. Что это за вещества и в чем особенности таких формул?

— Дополнительные компоненты, например, пребиотики, пробиотики, DHA, лютеин, L-карнитин и другие, присутствуют не во всех смесях, а там, где присутствуют, не всегда сохраняются в смесях для детей более старшего возраста.

В питании маленького ребенка желательно сохранять преемственность и переходить со смеси одной ступени на другую с одинаковыми с точки зрения насыщенности компонентами. То есть и там, и там, например, должны быть жирные кислоты Омега-3 и Омега-6, бифидобактерии, комплекс из йода, железа и кальция и так далее.

— Полина Александровна, в чем особенности состава формул для детей от рождения до года в линейке детских смесей МАМАКО® Premium?

— В первую очередь смотрят на белковый состав. Особенности первой формулы позволяют ребенку взять все, что ему нужно, но без излишков, которые в лучшем случае выйдут непереваренными и скажутся на характере стула, а в худшем чреваты проблемами.

Белковый состав смеси для питания детей с рождения адаптирован к содержанию грудного молока: соотношение сывороточных белков к казеину в ней 60:40. Общее количество белка на 100 мл продукта снижено, чтобы не перегружать желудочно-кишечный тракт. Жиров в процентном соотношении в смесях первой формулы немного больше, чем в последующих формулах. Содержание углеводов, в том числе молочного сахара (лактозы), также варьируется, но незначительно.

Вторая формула рассчитана на второе полугодие. В ней другое соотношение белковых фракций, меняются нормы содержания жиров и углеводов, дозировка витаминно-минерального комплекса в зависимости от потребностей ребенка, активности развития отдельных систем организма. Если дать такую смесь ребенку более младшей возрастной категории, он может недополучить того, что ему необходимо.

В шесть — восемь месяцев молочное питание приоритетно, но есть вещества, которые ребенок уже начинает получать за счет прикорма. Вторая формула менее адаптирована к составу грудного молока, но, тем не менее, она все еще изменена относительного животного молока: соотношение сывороточных белков к казеину составляет 50:50. Так малыш постепенно привыкает к обычному белковому составу молочных продуктов, но животное молоко пока ему не по силам.

Так малыш постепенно привыкает к обычному белковому составу молочных продуктов, но животное молоко пока ему не по силам.

Когда ребенку исполняется 6 месяцев, его потребности возрастают, однако переход с первой формулы на вторую не должен быть резким. Если осталась начатая банка начальной смеси 1 и ребенку полгода, можно покупать адаптированную смесь 2 и смешивать молочные порошки, постепенно переходя на новый продукт. Все основные питательные вещества, а также пребиотики и пробиотики, жирные кислоты ARA и DHA, нуклеотиды, витамины и минералы малыш получит из каждой формулы, поэтому не стоит бояться, что он недоест.

— В чем заключаются особенности детских смесей формулы 3 для малышей старше года?

— Белковый состав третьей формулы уже минимально адаптирован и практически такой же, как в животном молоке. Пропорции белковых сывороточных и казеиновых фракций сильно отличаются от соотношения веществ в грудном молоке и формул для первого года жизни: в животном молоке это примерно 25:75. Продукт с такими характеристиками для ребенка младшего возраста неблагоприятен, он частично не будет усваиваться и может привести к индивидуальной непереносимости.

Продукт с такими характеристиками для ребенка младшего возраста неблагоприятен, он частично не будет усваиваться и может привести к индивидуальной непереносимости.

Если мама выбирает между цельным молоком и смесью третьей ступени, то лучше выбрать смесь. Это специальное детское молочко, которое в отличие от обычного молока дополнительно обогащают необходимым количеством полезных веществ в правильном сочетании и легко усвояемой форме для детей младшего возраста.

— Нужна ли консультация педиатра при смене смеси по возрасту?

— Педиатры, как правило, рекомендуют купить ту же марку, но не нужно резко прекращать кормить первой и переходить на вторую формулу. Необходимо выдержать адаптационный период и плавно ввести смесь как новый продукт несмотря на схожесть состава.

Градация смесей на первую, вторую, третью формулы чрезвычайно важна в питании младенцев. Она показывает степень адаптированности состава питания под физиологические потребности детей в разном возрасте: до 6 месяцев нужна смесь с маркировкой 1, после 6 месяцев — 2, после года — 3. Не стоит быстро менять одну формулу на другую: в процессе плавного перехода ребенку будет легче усваивать новую смесь, не возникнет поноса, запоров или иных нежелательных состояний. Долго оставаться на начальной смеси или рано пробовать следующую тоже неправильно — это может отразиться на благополучном состоянии ребенка.

Не стоит быстро менять одну формулу на другую: в процессе плавного перехода ребенку будет легче усваивать новую смесь, не возникнет поноса, запоров или иных нежелательных состояний. Долго оставаться на начальной смеси или рано пробовать следующую тоже неправильно — это может отразиться на благополучном состоянии ребенка.

Врач-педиатр, ведущий эксперт онлайн-школы Smart Mama

Кизино Полина Александровна

*Идеальным питанием для грудного ребенка является молоко матери. ВОЗ рекомендует исключительно грудное вскармливание в первые 6 мес. МАМАКО® поддерживает данную рекомендацию. Перед введением в рацион малыша новых продуктов проконсультируйтесь со специалистом.

Эта статья была полезной для вас?

Поделитесь ею в социальных сетях!

Как рассчитать смесь для ребенка по весу

Новорожденный с первых дней должен получать определенный объем пищи. При грудном вскармливании особых расчетов не требуется: малыш сам съедает, сколько ему нужно. При искусственном, когда материнское молоко заменяется молочной смесью, важно рассчитывать количество еды и суточное число кормлений.

Средние возрастные нормы смеси

В первые дни жизни ребенок питается молозивом, которое является калорийным продуктом и полностью удовлетворяет его потребности. Но «искусственников» рекомендуется кормить строго по схеме. Нормы питания выведены педиатрами по результатам многолетних наблюдений с учетом возраста, массы тела, состояния здоровья.

Популярна следующая формула, по которой высчитывается суточная доза: если вес малыша до 10 дней составляет меньше 3200, то его возраст в днях умножается на 70, если больше – на 80. В результате получается количество пищи в сутки. Например, 2 (дня) Х 70 = 140 грамм.

Таблица расчета объема смеси

|

Возраст |

Объем |

Количество смеси в сутки |

|---|---|---|

|

От 10 дней до 2 месяцев жизни |

1/5 массы тела |

700-850 мл |

|

От 2 до 4 месяцев |

1/6 |

750-900 мл |

|

От 4 до 6 |

1/7 |

850-1000 мл |

|

От 6 до 12 |

1/8-1/9 |

950-1100 мл |

Как рассчитать объем смеси по весу ребенка

Данные в таблице указаны примерно, для каждого ребенка нужен индивидуальный рацион, который нетрудно высчитать. Например, малышу, который в 1,5 месяца весит 4300 г, в сутки нужно есть 860 мл смеси (4300:5).

Можно определить норму смеси за одно кормление, зная, сколько раз в сутки нужно кормить. По мнению педиатров, если ребенку меньше 2 месяцев, кормлений должно быть 8-10 (включая ночные). С увеличением возраста это количество уменьшается:

- 2-4 месяца – 7-8,

- 4-6 месяцев – 6,

- свыше 6 месяцев – 5-6.

Высчитаем объем пищи для одного кормления на уже приведенном примере. Ежесуточно ребенок съедает 860 мл смеси, ему 1,5 месяца, кормить нужно 8 раз. Доза для одного приема пищи равняется 860:8 = 107,5 мл. Соблюсти правила поможет и машина для приготовления детской смеси, которая приготовит питание за 4-25 секунд, сохраняя нужную консистенцию.

Молочная смесь: сколько давать ребенку

Лучшим питанием для новорожденного является материнское молоко, обеспечивающее малыша всеми необходимыми питательными веществами.

Такие биологические вещества, как ферменты, гормоны, иммуноглобулины невозможно ввести в состав смесей, они есть только в грудном молоке. Но, в случаях, когда грудное вскармливание невозможно или затруднено приходится переходить на искусственное или смешанное питание детскими смесями.

Важно правильно подобрать смесь, затем рассчитать объем питания в сутки и организовать режим питания.

Чтобы правильно подобрать смесь ребенку необходимо учитывать его возраст и особенности пищеварения.

Для малышей первых месяцев жизни выбирают адаптированные смеси

Вводить смесь нужно постепенно, наблюдая за поведением ребенка и стулом. Если ребенок хорошо переносит смесь, за несколько дней объем постепенно увеличивают до нормы.

Ребенку до двух месяцев требуется на сутки количество молока, равное одной пятой (1/5) его веса. Например, вес ребенка 3.5 кг, тогда смеси понадобится 700 мл. Необходимое количество смеси определим по таблице.

- До 2 месяцев: 1/5 массы тела или 700-750 мл

- 2 — 4 месяца: 1/6 массы тела или 750-800 мл

- 4-6 месяцев: 1/7 массы тела или 800-900 мл

- Старше 6 месяцев: 1/8-1/9 массы тела или 1000-1100 мл

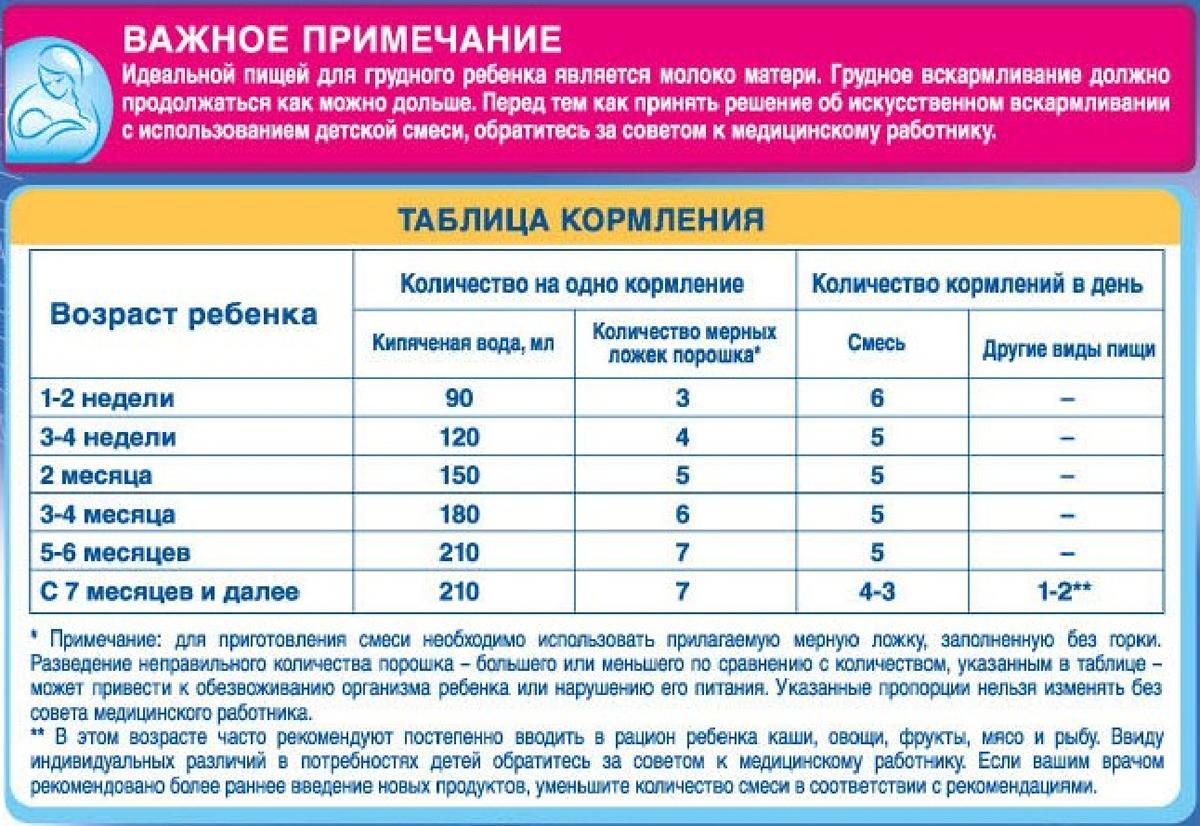

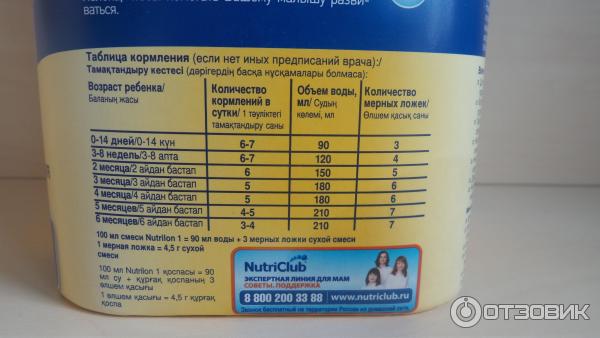

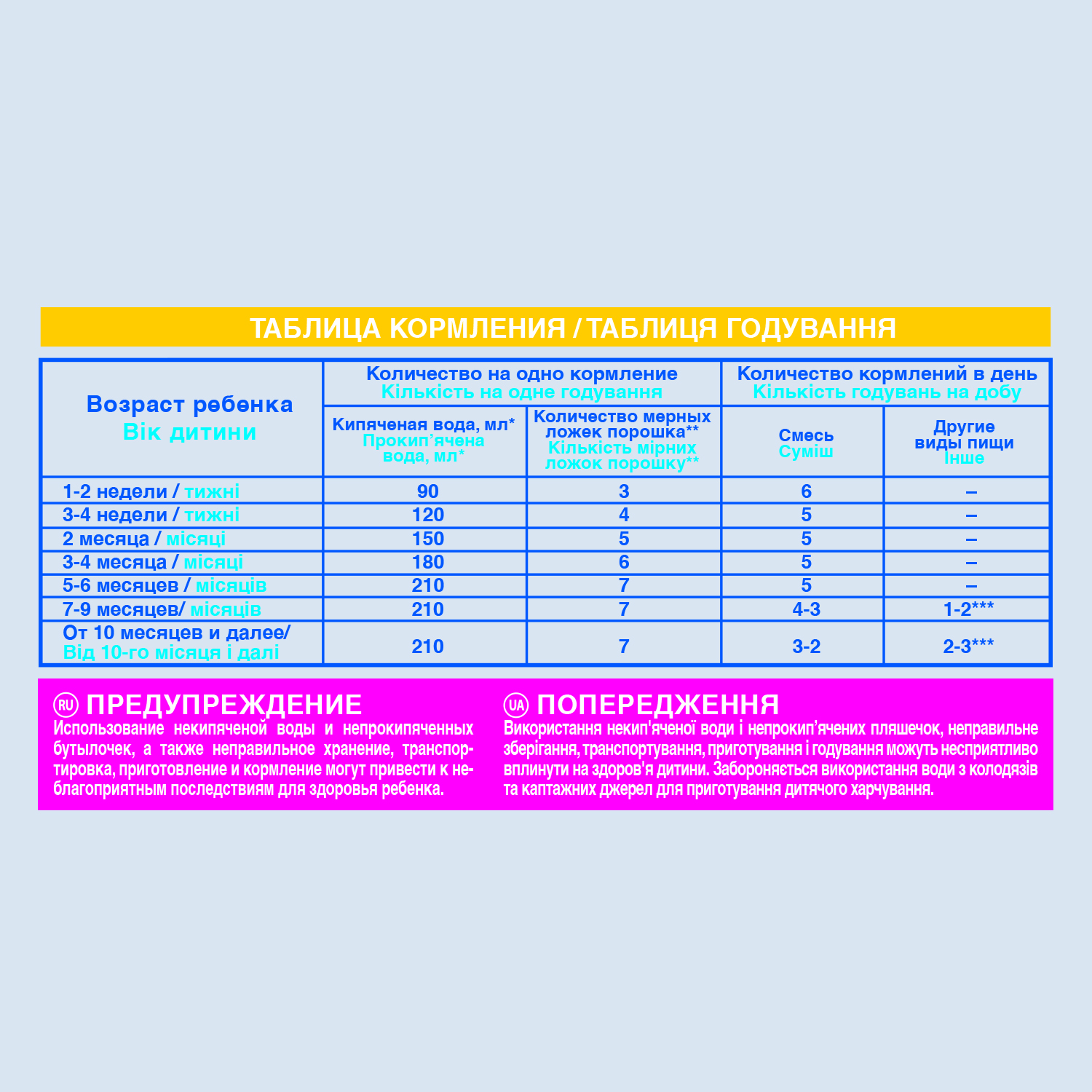

Очень важно также помнить об объеме мерных ложек, которые прилагаются к детскому питанию. Также обязательно следуйте инструкциям, старайтесь не отклонятся от информации, заявленной производителем на упаковке смесей. Любой продукт детского питания проходит огромное количество проб и анализов и инструкция по применению составляется таким образом, чтобы получить соответствующий эффект от питания и избежать возможных отрицательных моментов при несоблюдении требований инструкций.

Кормить малыша нужно в определенное время, через равные промежутки времени, примерно через 2,5 – 3 часа с ночным перерывом в 6 часов. Режим кормления важен, чтобы полученная смесь хорошо усваивалась. Если ребенок плачет, а время кормления еще не пришло, можно взять его на руки, дать пустышку, немного кипяченой воды. Постепенно ребенок привыкнет питаться по времени.

Сейчас нередко встретишь мнение о том, что кормить необходимо по требованию малыша, что объясняется его физиологическими потребностями и тем, что организм «сам знает, сколько и когда ему нужно». Поэтому здесь лучше прибегнуть к консультации педиатра, чтобы в специалист в каждом конкретном случае мог дать адекватную рекомендацию.

Чтобы определить, сколько смеси нужно на одно кормление, разделим количество смеси на число кормлений. Согласно стандартам, в первую неделю жизни необходимо 7-10 кормлений, до двух месяцев – 7 – 8 кормлений, в 2 – 4 месяца – 6-7 кормлений, в 4 – 9 месяцев – 5- 6 кормлений, с 9 месяцев – 4 -5 кормлений.

Материнское молоко стерильно. При искусственном вскармливании важно использовать чистую посуду, в первый месяц бутылочки для детского питания моют ершиком и стерилизуют. Со второго месяца кипятить необязательно, достаточно чисто вымыть. Готовить смесь нужно на кипяченой воде и строго следовать инструкции по приготовлению смеси, указанной на упаковке.

Последовательность приготовления смеси

Охладим вскипяченую воду до 50 – 60 градусов, нальем в чистую бутылочку. Мерной ложкой отмерим нужное количество смеси, указанное в инструкции. Если смеси положить меньше, питательных веществ малыш получит недостаточно. Если положить больше – смесь плохо переварится, поэтому нужно строго следовать инструкции. Насыпаем порошок в воду, закроем бутылочку, хорошо размешаем. Теперь охладим смесь до температуры 36 -37 градусов. Проверить температуру можно, капнув смесь себе на руку. Капля должна быть близка к температуре тела.

Опустим бутылочку соской вниз. Смесь вначале вытекает струйкой, потом капает со скоростью примерно капля в секунду.

Возьмем малыша на руки или положим на подушку так, чтобы верхняя половина тела была приподнята. В бутылочку нужно наливать смеси на 20 – 30 мл больше рассчитанной дозы на одно кормление.

Придерживаем бутылочку так, чтобы воздух не попадал в соску. Заглатывание воздуха при кормлении приведет к срыгиванию.

Если после кормления в бутылочке осталась смесь, ее не нужно хранить до следующего кормления. Смесь нужно вылить. Бутылочку помыть, в первый месяц – прокипятить. А на следующее кормление приготовить свежую смесь по инструкции.

Малыша после кормления нужно взять на руки вертикально, немного поносить. Обычно выходит небольшое количество воздуха. Теперь можно положить ребенка в кроватку. Сытый малыш спокойно засыпает.

Рейтинг смесей для новорожденных, какая смесь лучше?

В тех случаях, если мама по каким-то причинам не может вскармливать малыша грудью, на помощь приходят сухие смеси. Выбор их поистине огромен. Они отличаются по составу, по возрасту, с которого можно их давать, а также по ряду других параметров. Как разобраться в этой продукции и определить самое лучшее питание?

Разновидности смесей

Смеси для новорожденных разделяются на две категории – на сухие и жидкие. В большинстве случаев, когда речь идет о питании новорожденного, в виду имеются именно сухие разновидности, наиболее широко представленные на рынке. Жидкие варианты занимают не более 10% объема продаж.

- Сухие смеси. Это сухой порошок, растворяющийся в теплой воде. Их удобно перевозить и хранить.

- Жидкие смеси. Преимущество такого питания в том, что его не нужно готовить – достаточно лишь нагреть. При этом такие смеси имеют очень небольшой срок хранения.

Из чего состоит смесь для новорожденного?

Большинство смесей состоит из коровьего молока. При этом оно сильно изменено таким образом, чтобы организм малыша его усваивал. Есть несколько способов приготовления молочного белка, поэтому смеси отличаются по степени его подготовленности.

- Адаптированные. Наиболее благоприятный тип питания для организма новорожденного. В них молочный белок наиболее приближен по свойствам к грудному молоку. Это питательный и хорошо усваивающийся продукт. В эти смеси, как правило, добавляются также все необходимые витамины, жирные кислоты и минеральные вещества. Адаптированные смеси стоят дороже других и являются полноценным питанием для малыша.

- Частично адаптированные. Такие смеси по-прежнему близки по свойствам к грудному молоку, но усваиваются не так хорошо, как адаптированные. Кроме того, в них не добавляются минеральные вещества и необходимые жиры. Тем не менее, они вполне подходят для кормления малыша после того, как ему исполнилось 6 месяцев.

- Низкоадаптированные. Представляют собой цельное коровье молоко с добавлением сахарозы и крахмала.

Нельзя сказать, что менее адаптированные смеси хуже адаптированных. Каждая разновидность предназначается для малыша определенного возраста. Адаптированные смеси подходят для малышей возрастом до 6-ти месяцев, после чего ребенку можно давать частично адаптированные. После года, в свою очередь, малышу подходят низкоадаптированные варианты.

Возрастной критерий

Выбирая смесь можно легко определить, для какого возраста она подходит.

- 0 – продукт для недоношенных малышей или детей с недостаточным весом;

- 1 – продукт, подходящий для новорожденного до достижения им 6-месячного возраста;

- 2 – продукт для кормления детей с 6-ти месяцев до 1 года;

- 3 – продукт для детей старше 1 года.

Рейтинг смесей для новорожденных

1. Nestle

Смеси Nestle отличаются стабильным качеством и хорошо усваиваются организмом малыша. Богатый состав включает в себя живые бифидобактерии, растительные масла, жирные кислоты, а также витамины и минералы. Адаптированный молочный белок максимально приближен по структуре к белку грудного молока.

2. Nutrica

Еще один проверенный бренд, поставляющий на рынок качественные продукты питания для новорожденных. Детские смеси Nutrilon безопасны и сбалансированы по составу, их можно смело использовать для искусственного вскармливания малыша.

3. Малютка

Отечественный бренд, успевший зарекомендовать себя как производителя недорогих, но качественных смесей для новорожденных. Молочные смеси Малютка соответствуют всем нормам безопасности и хорошо усваиваются.

Совет педиатра

Несмотря на то, что на рынке смесей для новорожденных есть признанные лидеры, подходящую для конкретного малыша смесь придется искать экспериментальным путем. Конечно, выбирать стоит среди наиболее хорошо зарекомендовавших себя вариантов, однако даже самые лучшие продукты могут вызывать у новорожденного индивидуальную непереносимость, которая проявляется в виде сыпи, жидкого стула с фрагментами непереваренной смеси и общего беспокойства.

Выводы

Искусственное вскармливание в любом случае остается вынужденной мерой, так как самым благоприятным продуктом питания для малыша остается грудное молоко. Кроме того, приобретение качественных смесей для новорожденного будет сопряжено со значительными расходами. По этим причинам прибегать к искусственному вскармливанию стоит только тогда, когда кормить малыша грудью принципиально невозможно.

Как выбрать детскую сухую молочную смесь?

Вы столкнулись с необходимостью перевести ребенка (полностью или частично) на искусственное вскармливание, и врач-педиатр назначил вашему малышу конкретную смесь. Перед тем как отправляться за покупкой, ознакомьтесь с рекомендациями специалиста.

Елена Симоненко

начальник отдела НИИ детского питания филиала ФГБУН «ФИЦ питания и биотехнологии»

Выбор смеси не терпит спешки, даже в том случае, когда вам назначили конкретный продукт. Внимательно читайте информацию на банке. Посмотрите, для какого возраста предназначена смесь (например, для детского питания с рождения до шести месяцев) и какая область применения у смеси (например, сухая адаптированная молочная смесь). Эта информация расположена на лицевой или оборотной стороне упаковки.

В зависимости от возраста ребенка в составе смеси меняется количество витаминов и минералов, поэтому не рекомендуется кормить новорожденного смесью, предназначенной для детей постарше.

Результаты исследования детских сухих молочных смесей читайте ЗДЕСЬ.

Градация смесей по возрастному показателю указывается числовым значением:

-

С приставкой «пре» в названии обозначаются смеси для недоношенных или маловесных детей; -

«1» – для детей от рождения до 6 месяцев; -

«2» – для малышей от 6 месяцев до 1 года; -

«3» – для детей старше года; -

«4» – как правило, начиная с 18 месяцев. -

Также на рынке представлена категория адаптированных молочных смесей с усредненными показателями для питания детей с рождения до 12 месяцев.

Для новорожденных нужно брать только адаптированные смеси. Они больше всего приближены по составу к грудному молоку и легко перевариваются и усваиваются организмом младенца.

Если у малыша какие-то проблемы со здоровьем, в частности с пищеварением, выбирайте лечебные или специализированные смеси.

Татьяна Буцкая

врач-педиатр, учредитель общероссийского движения «Совет матерей» и народной премии «Выбор родителей», международный эксперт по детским товарам

Не пытайтесь самостоятельно разобраться в том, какую смесь лучше приобрести для ребенка. Если возникла необходимость в искусственном вскармливании, обратитесь к педиатру. Введение докорма в рацион младенца – это всегда метаболический стресс. К смеси нужно относиться как к лекарству, которое подбирается по показаниям и с учетом индивидуальных особенностей.

Внимание на нюансы

Состав продукта для детей первого года жизни должен быть максимально приближенным к женскому молоку, соответствовать возрастным нормам и физиологическим потребностям ребенка.

-

Если у младенца метеоризм и частые срыгивания, специалист порекомендует смесь со специальными загустителями (крахмалом). -

Если запоры и дисбактериоз – смеси с добавками (пробиотиками и пребиотиками). -

Если у ребенка проблемы со сном – заменители с «ночной формулой». -

Если аллергия на белок коровьего молока – смеси из высокогидролизованных белков на основе молочной сыворотки и казеина.

Можете не сомневаться, что врач выберет лучший вариант. На сто процентов это будет известный бренд. Объясню почему: всемирно известные лидеры в производстве смеси дорожат своей репутацией, а их продукция соответствует существующим международным стандартам и максимально приближена к составу грудного молока.

Какой состав должен быть у смеси

-

Белок. Согласно последним научным данным, чрезмерное поступление белка в первый год жизни ребенка может в будущем стать причиной ожирения. Именно поэтому рекомендуемая норма на литр смеси – не больше 12–15 грамм. -

Пропорция молочной сыворотки к казеину. Важно, чтобы сывороточных белков было больше. -

Жировая композиция.

Она включает в себя растительные масла (например, соевое, кукурузное, подсолнечное), которые являются источниками всех жирных кислот и жирорастворимых витаминов.

В состав смеси должен входить молочный жир. Обратите внимание на то, чтобы он не был полностью исключен из продукта. Молочный жир обеспечивает поступление в организм важных насыщенных жиров, холестерина, фосфолипидов, ганглиозидов и других веществ, необходимых для работы клеток, а также для укрепления защитных сил организма и развития мозга ребенка.

- Полиненасыщенные жирные кислоты. Очень важны! Их нехватка приводит к замедлению общего развития ребенка и снижению иммунитета. В составе смеси обязательно должны фигурировать линолевая (омега-6) и линоленовая (омега-3) кислоты. Также желательно, чтобы в смеси были докозагексаеновая и арахидоновая кислоты. Они улучшают зрение и способствуют развитию мозга.

Кроме этого, в смесях должны содержаться пробиотики (бифидо- и лактобактерии). Они составляют основу здоровой микрофлоры кишечника. Их наличие в смесях способствует становлению кишечной экосистемы и профилактике дисбактериоза. Пробиотики нужны для обмена кальция, образования витаминов и гормонов, а также укрепления местного и общего иммунитета. Благодаря современным технологиям полезные микроорганизмы сохраняют жизнеспособность на протяжении всего срока годности смеси. Их эффективность доказана клинически.

Пребиотики (галактоолигосахариды, фруктоолигосахариды, олигосахариды) служат питательной средой, проще говоря, кормом для полезных бактерий кишечника.

Биологические компоненты, повышающие качество продукта

-

Холин (витаминоподобное вещество) – помогает выведению вредных соединений, нужен для обмена жиров и роста мышц. -

Триптофан – положительно влияет на качество сна ребенка, его настроение и аппетит. -

Нуклеотиды – улучшают усвоение железа, способствуют росту здоровой микрофлоры, укрепляют защитные силы детского организма. -

Таурин – улучшает зрение.

На что обратить внимание при покупке

Не ходите за смесями в продуктовые магазины. Идите в аптеку. Именно там нужно покупать смесь для ребенка. Если по каким-то причинам в аптеке нет нужного вам товара, отправляйтесь в детский магазин.

При покупке обратите внимание на упаковку. Поврежденные и мятые упаковки не берите. Деформация на упаковке вызывает большие сомнения относительно правильности условий хранения и транспортировки продукта. Не забудьте посмотреть срок годности.

Как хранить?

Сухие молочные смеси для детей, независимо от вида (первая, вторая или третья ступени) имеют общие правила хранения.

-

Сухие смеси при условии целостности упаковки рассчитаны на длительный период хранения. -

Если вы купили расфасованную в банки смесь, дома хранить ее можно в оригинальной упаковке. -

Если смесь упакована в пакеты или картонные коробки, после вскрытия содержимое нужно пересыпать в герметично закрывающуюся емкость. Посуда для хранения детского питания может быть стеклянной или пластиковой, но обязательно с соответствующей маркировкой, указывающей отсутствие в составе материала токсических примесей. -

Когда вскроете упаковку, наклейте на нее этикетку с датой, когда вы ее вскрыли или засыпали в герметичную емкость. -

Смесь в открытой упаковке или пересыпанную в герметичный контейнер можно хранить ровно столько дней, сколько указано на упаковке! -

Чтобы было проще соблюдать установленные сроки хранения, наклейте на упаковку этикетку с датой, когда вы ее открыли. -

Храните сухие смеси в проветриваемом шкафу, в защищенном от света месте, при комнатной температуре. Оптимальная температура – 12–24 °С. -

Разведенную детскую смесь при комнатной температуре можно хранить не более трех часов. -

В холодильнике разведенная смесь может храниться не более суток.

Что делать, если смесь не подошла ребенку?

Если смесь не подходит малышу, его могут беспокоить метеоризм, колики, запоры, диарея, высыпания на коже. Любой из симптомов требует поиска виновника такой реакции и замены смеси. Поэтому я советую вновь обратиться к педиатру. После покупки новой смеси осторожно, в течение недели, вводите смесь в питание малыша. Не смешивайте заменители молока разных производителей в одной бутылочке, используйте для этого две. Если введение смеси сопровождается ухудшением самочувствия ребенка, проконсультируйтесь с его лечащим врачом.

Узнавайте о новых материалах Роскачества первыми, подписавшись на нашу рассылку.

Правила распределения запасов

Один из основных принципов инвестирования — постепенно снижать риск по мере того, как вы становитесь старше, поскольку пенсионеры не могут позволить себе роскоши ждать, пока рынок восстановится после спада. Дилемма состоит в том, чтобы точно выяснить, насколько вы должны быть в безопасности относительно вашего жизненного этапа.

В течение многих лет часто упоминаемое эмпирическое правило помогало упростить распределение активов. В нем говорится, что частным лицам следует владеть 100% акций за вычетом их возраста.Итак, для типичного 60-летнего человека 40% портфеля должны составлять акции. Остальное будет состоять из облигаций с высоким рейтингом, государственного долга и других относительно безопасных активов.

Две причины изменить правила

Довольно просто, правда? Не обязательно. Хотя легко запоминающееся руководство может помочь облегчить планирование выхода на пенсию, возможно, пришло время вернуться к нему. За последние несколько десятилетий для американского инвестора многое изменилось.Во-первых, продолжительность жизни здесь, как и во многих развитых странах, неуклонно растет. По сравнению с тем, что было всего 25 лет назад, американцы в 2017 году прожили почти на три года дольше. Мы не только должны увеличивать количество гнездовых яиц, но и иметь больше времени, чтобы приумножить наши деньги и восстановиться после спада.

В то же время по казначейским облигациям США выплачивается лишь часть того, что они делали раньше. По состоянию на март 2020 года доходность 10-летних казначейских векселей составляет менее 1% годовых. В начале 1980-х годов инвесторы могли рассчитывать на процентные ставки выше 10%.Взаимодействие с другими людьми

Пересмотренное руководство

Для многих профессионалов в области инвестиций такие реалии означают, что старая аксиома «100 минус ваш возраст» ставит инвесторов под угрозу исчерпания средств в более поздние годы. Некоторые изменили правило на 110 минус ваш возраст — или даже 120 минус ваш возраст для тех, у кого более высокая терпимость к риску.

Неудивительно, что многие фондовые компании следуют этим пересмотренным руководящим принципам — или даже более агрессивным — при формировании собственных фондов с установленной датой.Например, фонды с целевой датой 2035 года предназначены для инвесторов, которым в настоящее время около 50 лет (по состоянию на 2020 год). Но вместо того, чтобы вкладывать 50% своих активов в акции, Vanguard Target Retirement 2035 Fund выделил примерно 75%. Фонд T. Rowe Price Retirement 2035 создает еще больший риск, имея почти 80% акций.

Важно помнить, что подобные рекомендации — лишь отправная точка для принятия решений. На инвестиционную стратегию могут влиять различные факторы, в том числе возраст выхода на пенсию и активы, необходимые для поддержания образа жизни.Поскольку женщины в среднем живут почти на пять лет дольше, чем мужчины, их выход на пенсию обходится дороже, чем у мужчин, и у них есть стимул быть немного более агрессивным со своим гнездовым яйцом.

Итог

Распределение акций на основе возраста может быть полезным инструментом для планирования выхода на пенсию, поскольку побуждает инвесторов постепенно снижать риски. Однако в то время, когда взрослые живут дольше и получают меньше вознаграждения от «безопасных» инвестиций, возможно, пришло время скорректировать правило «100 минус ваш возраст» и пойти на больший риск с пенсионными фондами.

Правильный набор инвестиций | Kiplinger

Очевидно, что чем больше вы вложите, тем дольше прослужат ваши деньги (или тем больше вы можете тратить каждый год). И это возвращает нас к фондовому рынку. Вы знаете, что история показывает, что фондовый рынок — лучшее место для долгосрочного развития.

Не забудьте тот урок на пенсии. Компании, входящие в индекс S&P 500, показали годовую доходность в 11% за последние семь десятилетий, что примерно вдвое превышает доходность пятилетних государственных облигаций и примерно в три раза больше, чем годовые казначейские векселя.

В период выхода на пенсию, говорит специалист по финансовому планированию Дина Кац, «у вас должно быть минимум 50% акций, но лучше от 60% до 75%, особенно на ранних этапах».

Исчерпывающее исследование Уильяма Бенгена, специалиста по финансовому планированию из Эль-Кахона, Калифорния, предполагает, что пенсионеры должны иметь от 50% до 75% своих пенсионных денег в диверсифицированном портфеле акций крупных компаний или паевых инвестиционных фондов. Основываясь на поведении рынка за последние 70 лет, это сочетание принесло наилучшую общую прибыль. По его словам, любой, кто владеет менее 50% или более 75% акций, «контролируется либо страхом, либо жадностью».

По словам Бенгена, после того, как вы начнете нажимать на гнездо, вы можете уменьшить свой первоначальный процент распределения запасов на один процентный пункт в год, не оказывая серьезного влияния на вашу способность снимать средства в течение 30 лет. Если в 65 лет у вас было 75% акций, то к 80 годам их доля упала бы до 60%.

Формула Бенгена означает, что процент портфеля, который консервативный пенсионер должен был инвестировать в акции, равен 115 минус его или ее возраст. Это будет означать 50%, если вам, например, 65 лет, а 15 лет спустя, когда вам исполнится 80, упадет до 35%.Для агрессивного инвестора процент должен составлять 140 минус возраст — или 75% в возрасте 65 лет и 60% в возрасте 80 лет.

На основе исторических показателей рынка исследование Bengen показывает, что 65-летний инвестор, вложивший 50% в акции, может снимать от 4% до 5% портфеля с отсроченным налогом (немного меньше для налогооблагаемого портфеля) в первый год выхода на пенсию (и такая же сумма увеличивается на инфляцию в каждый из последующих 30 лет) и не заканчиваются деньги даже во время рыночных спадов. Это означает, что если ваш портфель составляет 700 000 долларов, при ставке 4% вы можете снять 28 000 долларов в первый год.Применяя уровень инфляции 3%, во второй год вы можете выручить 28 840 долларов, в третий год — 29 705 долларов и так далее в течение 30 лет.

Устанавливая собственное распределение, имейте в виду, что по крайней мере часть ваших денег в размере 65 будет инвестирована в течение десяти или более лет. Это делает вас долгосрочным инвестором.

Но что, если наличие 50% или более вашего портфеля в акциях по-прежнему вызывает у вас беспокойство? Тогда просто скажи нет. Любое распределение должно учитывать вашу терпимость к риску. Вы можете инвестировать более консервативно, но, возможно, вы сократите срок службы своих активов.

Распределение активов портфеля по возрасту

Финансовый обзор проведен Патриком Флудом, CFA.

Распределение активов означает соотношение между различными типами активов в инвестиционном портфеле. Здесь мы рассмотрим, как установить распределение активов портфеля по возрасту и толерантности к риску, от молодых новичков до пенсионеров, включая расчеты и примеры.

Предпочитаете видео? Смотрите здесь.

Раскрытие информации: Некоторые ссылки на этой странице являются реферальными.Без дополнительных затрат для вас, если вы решите совершить покупку или подписаться на услугу после перехода по этим ссылкам, я могу получить небольшую комиссию. Это позволяет мне продолжать создавать высококачественный контент без рекламы на этом сайте и оплачивать время от времени за чашечку кофе. У меня есть непосредственный опыт работы с каждым продуктом или услугой, которые я рекомендую, и я рекомендую их, потому что я искренне верю, что они полезны, а не из-за комиссии, которую я получаю, если вы решите совершить покупку по моим ссылкам. Подробнее читайте здесь.

Спешите? Вот основные моменты:

- Распределение активов относится к тому, как различные классы активов распределяются в инвестиционном портфеле, и определяется инвестиционными целями, временным горизонтом и допуском к риску.

- Распределение активов чрезвычайно важно, более важно, чем выбор ценных бумаг, и объясняет большую часть доходности и волатильности портфеля.

- Акции имеют тенденцию быть более рискованными, чем облигации. Хранение двух некоррелированных активов, таких как акции и облигации, вместе снижает общую волатильность и риск портфеля по сравнению с хранением любого актива по отдельности.

- Существует несколько простых формул для расчета распределения активов по возрасту, подходящих как для начинающих, так и для пенсионеров и подходящих для различных уровней толерантности к риску.

- M1 Finance позволяет чрезвычайно легко установить, поддерживать и перебалансировать целевое распределение активов.

Что такое распределение активов?

Распределение активов просто относится к определенному распределению различных типов активов в инвестиционном портфеле, основанном на терпимости к личному риску, целях и временном горизонте.Три основных класса — это акции / обыкновенные акции, фиксированный доход и денежные средства или их эквиваленты. Помимо этого, в контексте диверсификации портфеля люди обычно рассматривают золото / металлы и REIT как свои собственные классы.

Давайте посмотрим, почему важно распределение активов.

Почему важно распределение активов?

Эти разные классы активов ведут себя по-разному в разных рыночных условиях. Связь между двумя классами активов называется корреляцией активов .Например, акции и облигации хранятся рядом друг с другом, потому что обычно имеют отрицательную корреляцию с , что означает, что когда акции падают, облигации имеют тенденцию расти, и наоборот. Некорреляция между активами дает преимущество диверсификации, которое помогает снизить общую волатильность и риски портфеля. Эта концепция становится все более важной для людей с низкой толерантностью к риску и / или для тех, кто приближается, выходит на пенсию или выходит на пенсию, и диверсификация факторов риска капитала может быть столь же важной, как и диверсификация классов активов.

Широко признано, что выбор распределения активов более важен в долгосрочной перспективе, чем конкретный выбор активов. То есть выбор того, какой процент вашего портфеля должен быть в акциях и какой процент должен быть в облигациях, более важен и более эффективен, чем выбор, например, между индексным фондом S&P 500 и индексным фондом общего рынка. Компания Vanguard фактически определила, что примерно 88% волатильности и доходности портфеля объясняются распределением активов.* Подумайте о распределении активов как об общей картине или фундаменте, на котором покоится ваш портфель, прежде чем переходить к мелочам выбора конкретных ценных бумаг для инвестирования.

Разные инвестиционные цели также, очевидно, диктуют распределение активов. Учитывая определенный уровень риска, распределение активов является наиболее важным фактором в достижении инвестиционной цели. Инвестор, который хочет сэкономить на первоначальный взнос за дом через 10 лет, очевидно, будет иметь более консервативное распределение активов, чем инвестор, откладывающий на пенсию через 40 лет в будущем.Распределение активов обычно в просторечии описывается как отношение акций к фиксированному доходу, например 60/40, что означает 60% акций и 40% облигаций. Продолжая пример, поскольку облигации имеют тенденцию быть менее рискованными, чем акции, первый инвестор может иметь распределение активов 10/90 акций / облигаций, в то время как второй инвестор может иметь гораздо более агрессивное распределение 90/10. Мы можем распространить это описание на другие активы, такие как золото, например, в виде 70/20/10 акций / облигаций / золота, что означает 70% акций, 20% облигаций и 10% золота.

Так как же все это выглядит на практике? На приведенной ниже диаграмме показано практическое применение, важность и изменчивость доходности распределения конкретных активов, состоящих из двух активов — акций и облигаций — с 1926 по 2019 год. Бары представляют собой лучшую и худшую годовую доходность.

Акции представлены индексом Standard & Poor’s 90 с 1926 г. по 3 марта 1957 г .; индекс S&P 500 с 4 марта 1957 г. по 1974 г .; индекс Wilshire 5000 с 1975 по 22 апреля 2005 г .; а затем — индекс широкого рынка США MSCI.Облигации представлены индексом S&P High Grade Corporate Index с 1926 по 1968 год; индекс Citigroup High Grade Index с 1969 по 1972 год; индекс долгосрочной кредитоспособности США Bloomberg Barclays AA с 1973 по 1975 год; и последующий индекс Bloomberg Barclays U.S. Aggregate Bond Index. Данные приведены до 31 декабря 2019 г. Источник: расчеты Vanguard с использованием данных Morningstar, Inc.

Как видите, распределение активов влияет не только на риск и ожидаемую доходность, но и на надежность результатов.График также показывает ожидаемую доходность акций и облигаций. Акции, как правило, демонстрируют более высокую доходность за счет большей волатильности (изменчивости доходности) и риска. Облигации имеют тенденцию демонстрировать противоположное — сравнительно более низкую доходность, но с меньшим риском. Опять же, объединение таких некоррелированных активов помогает сохранить доходность при одновременном снижении общей волатильности и рисков портфеля. Последующий процент каждого актива существенно влияет на поведение и производительность портфеля в целом.

При этом важно помнить, что прошлые результаты не обязательно указывают на будущие результаты. То есть у нас нет способа узнать оптимальное распределение активов заранее, но забавный факт, который может заинтересовать пенсионеров и / или не склонных к риску инвесторов, заключается в том, что исторически портфель 30/70 (30% акций , 70% облигаций) принесла наибольшую доходность с поправкой на риск.

Теперь, когда вы понимаете, почему распределение активов важно, давайте посмотрим, как толерантность к риску влияет на распределение активов.

Распределение активов и толерантность к риску

Помните, что одним из основных факторов при определении распределения активов является терпимость к личному риску. Акции более рискованны, чем облигации. Покупка акций — это ставка на будущие доходы компаний. Облигации — это договорное обязательство по установленной выплате держателю облигации. Поскольку будущие корпоративные доходы — и то, что компания делает с этими доходами — находятся вне контроля инвестора, акции по своей сути несут больший риск — и, следовательно, большую потенциальную прибыль — чем облигации.

Так почему бы просто не инвестировать в облигации? Опять же, акции имеют тенденцию демонстрировать более высокую доходность, чем облигации. Инвестирование исключительно в облигации может не позволить инвестору достичь своих финансовых целей, основанных на их конкретной цели, а неожиданная инфляция потенциально может нанести ущерб портфелю с большим объемом облигаций. С другой стороны, инвестирование исключительно в акции максимизирует волатильность и риск, создавая вполне реальную возможность потерять деньги в краткосрочной перспективе. Владение облигациями снижает влияние рисков владения акциями.Владение акциями снижает влияние рисков владения облигациями. В этом прелесть диверсификации: в зависимости от временного горизонта и поведения рынка владение двумя (или более) некоррелированными активами может привести к более высокой доходности и меньшему риску, чем любой актив, удерживаемый изолированно, с более плавным ходом.

Целый пост можно было бы посвятить только толерантности к риску. Это сугубо личное и связано со сложной психологией, основанной на обычно иррациональном человеческом поведении, которое мы сами не можем надежно предсказать.К сожалению, в инвестировании желудок обычно сильнее разума.

Уильям Бернстайн предложил инвестору оценить свою устойчивость к риску на основе того, как они отреагировали на глобальный финансовый кризис 2008 г .:

- Продано: устойчивость к низкому риску

- Сохранено стабильно: умеренная устойчивость к риску

- Куплено больше: высокая устойчивость к риску

- Купили больше и надеялись на дальнейшее снижение: очень высокая толерантность к риску

Выберите уровень риска, позволяющий спать по ночам.Большинство инвесторов сильно переоценивают свою толерантность к риску, осознавая свою истинную толерантность к риску только во время краха рынка, когда стоимость их портфеля падает. К сожалению, поведенческий аспект инвестирования вполне реален и может иметь серьезные последствия. Эмоциональные реакции на окружающую среду — в данном случае финансовую среду — запрограммированы в человеческом мозгу. Собираетесь ли вы в панике продавать, если стоимость вашего портфеля упадет на 37%, как это случилось с инвестором индекса S&P 500 в 2008 году?

Также имейте в виду, что акции имеют тенденцию к худшему, когда и идут хуже.То есть ваш человеческий капитал, как правило, страдает в те же времена, когда страдает ваш инвестиционный капитал, поэтому обязательно создайте чрезвычайный фонд, чтобы избежать принуждения к дешевым продажам и фиксации убытков только потому, что вам нужен доход во время экономического спада. Наконец, необходимо признать и принять во внимание когнитивные предубеждения, такие как неприязнь к потерям , принцип, согласно которому люди обычно более чувствительны к потерям, чем к выгодам, предполагая, что мы склонны делать больше для избежания потерь, чем для приобретения выгод.

Vanguard имеет полезную страницу, на которой показаны исторические показатели доходности и риска для различных моделей распределения активов, которые могут помочь вам в процессе принятия решений. Еще раз помните, что такая же производительность, как на этой странице, может не произойти в будущем.

Лучшее распределение активов — это то, которое позволяет вам оставаться в инвестировании. Легко показать, что портфель, состоящий из 100% акций, имеет более высокую ожидаемую доходность, но если вы продаете во время обвала рынка из-за чрезвычайной волатильности, вам, вероятно, все время было бы лучше с более консервативным соотношением 60/40.

Ларри Сведро отмечает: «Дисциплина, направленная на то, чтобы придерживаться курса с распределением активов, по всей вероятности, является важнейшим фактором, определяющим доходность в долгосрочной перспективе, в большей степени, чем само распределение активов ».

Доверяйте, что вы пройдете через период рыночных потрясений, когда будет проверена ваша устойчивость к риску и последующее соблюдение вашего распределения активов.

Анкета распределения активов

Vanguard имеет удобный инструмент анкеты распределения активов, который можно использовать в качестве отправной точки.Анкета включает временной горизонт и устойчивость к риску. Вы можете проверить это здесь. Хотя это может быть полезным упражнением, это всего лишь одна часть головоломки, которая не учитывает такие вещи, как текущее настроение, текущие настроения рынка, внешнее влияние и т. Д. Помните об этих вещах и постарайтесь быть максимально объективными.

Распределение активов по возрасту

Есть несколько быстрых, часто цитируемых модельных расчетов, используемых для динамического распределения активов портфеля акций и облигаций по возрасту, которые со временем перемещаются в облигации.Для ясности и последовательности обсуждения мы предполагаем, что пенсионный возраст составляет 60 лет.

- Первая и самая простая пословица — «возраст в облигациях». У 40-летнего человека будет 40% облигаций. Это может быть подходящим для инвестора с низкой толерантностью к риску, но, на мой взгляд, слишком консервативно. Фактически, эта общепринятая мудрость, которая повторяется до тошноты , идет вразрез с рекомендуемыми ассигнованиями всех главных управляющих фондами с установленной датой. Этот расчет будет означать, что у начинающего инвестора в возрасте 20 лет уже сразу же будет 20% облигаций.Это, скорее всего, задушит ранний рост, когда накопление более важно в начале инвестиционного горизонта.

- Еще одно общее практическое правило — более агрессивное [возраст минус 20] при размещении облигаций. Этот расчет намного больше соответствует рекомендациям экспертов. Это означает, что 40-летний инвестор имеет 20% облигаций, а молодой инвестор имеет портфель из 100% акций и не имеет облигаций в возрасте 20 лет. Это также дает устойчивый портфель 60/40 для пенсионера в возрасте 60 лет.

- A более оптимальной, хотя и немного более сложной формулой может быть что-то вроде [(возраст-40) * 2].Это означает, что облигации не появляются в портфеле до 40 лет, что позволяет обеспечить максимальный рост, в то время как раннее накопление более важно, а затем ускоряет переход к приоритетному сохранению капитала в приближении пенсионного возраста. Этот расчет, по-видимому, наиболее точно соответствует траектории движения основных фондов с установленной датой.

В целом можно сказать, что эти 3 формулы совпадают с допусками низкого, среднего и высокого риска соответственно.

После того, как вы приняли решение о распределении активов между типами активов и о том, сколько активов будет в акциях, рассмотрите затем возможность диверсификации среди подверженных риску факторов в пределах акций, т.е.грамм. Размер и стоимость. Я объяснил, как и почему я это делаю, в своем собственном портфолио.

Диаграмма распределения активов по возрасту

Я проиллюстрировал 3 формулы выше на диаграмме ниже:

Примеры распределения активов

Давайте рассмотрим несколько примеров моделей распределения активов по возрасту.